Рассмотрим изменения в государственном управлении России, произошедшие к началу 21-го века.

После дефолта 1998 г. в течение четвертого квартала 1998 г. и первого квартала 1999 г. у власти находится правительство премьер-министра Е.М. Примакова и его первого заместителя коммуниста Маслюкова, поскольку все «демократические силы» России уверены в неминуемом крахе российской государственной системы, поэтому никто не хочет брать на себя ответственность. Основой государственной политики до дефолта являлось неконтролируемое заимствование средств в иностранных финансовых институтах на «структурную перестройку государственного аппарата». Представители финансовых институтов сектора заграницы заявили, что не предоставят займов и кредитов правительству Примакова-Маслюкова. Таким образом, к сентябрю 1998 г. экономика России находилась в коллапсе.

На кратком «выходе» двух ярких представителей сектора ответственности советского «замеса», причем в довольно преклонном возрасте, можно видеть, насколько эффективны в России общегосударственные глобальные подходы. По сути, это правительство успешно продемонстрировало, что даже при намеренно разрушенном секторе государства, на решение большинства социальных и экономических проблем в России необходимо не более одного квартала при условии, если правительство будет весь предыдущий квартал работать исключительно в интересах государства.

Выделим лишь два решения этого правительства, не потребовавшие никаких государственных средств, иностранных кредитов на «структурную перестройку», ломки общественных отношений, передела собственности и проч., но, тем не менее, немедленно наполнивших государственную казну и до сих пор являющихсяосновойэкономическойстабильности России.

Первое решение, прошедшее для большей части общества незамеченным, является создание единого бюджетного счета, подчиненного контролю Федерального казначейства. Правительством было намечено и ликвидация внебюджетных фондов, взимающих социальные налоги с заработной платы, переход к единому социальному налогу. Но этой необходимой мере уже не дано было осуществиться.

Надо отметить, что до дефолта все налоговые отчисления поступали на счета коммерческих банков. Каждой такой «бюджетной кормушкой» распоряжался ограниченный круг лиц вне государственных интересов. Кроме того, правительство Примакова-Маслюкова ликвидировало оборотные налоги, разрушительно влиявшие на экономику страны. Спустя два месяца правительство имело средства для своевременной выплаты зарплат работникам бюджетной сферы, пенсий и пособий.

Второе решение касалось неограниченного экспорта российских энергоносителей на Запад по установленным ценам на начало 1993 г. ценам. По согласованию со странами АПЭК были установлены квоты и принята новая ценовая политика. Вместо внутренних оборотных налогов был принят налог на использование недр, против принятия которого резко выступили все клиентеллы «демократического» толка.

Эти две разумные и своевременные меры из всего огромного перечня мер, которые сектор влияния, захвативший оперативную власть в стране, не дал осуществить правительству Примакова-Маслюкова, — немедленно вывели Россию на лидирующие позиции на мировой арене. В стране начинается промышленный подъем, рост которого исчерпывается лишь к первому кварталу 2004 г.

Основной интерес к российским СЗХ проявляется со стороны финансовых институтов сектора заграницы. Развал СССР не мог не подогреть делового интереса, поскольку высшим пилотажем в менеджменте считается финансовый менеджмент, а организация финансовых инструментов извлечения прибыли – является вершиной карьеры на пике деловой активности любого финансиста.

Жилищный сектор России рассматривается финансовым рынком сектора заграницы как ряд высокодоходных СЗХ, а внутри российская жилищная политика – как маркетинговое сопровождение организации финансовых инструментов извлечения прибыли в определенной СЗХ.

С этого момента жилищная политика Правительства РФ направлена на активную поддержку финансовых институтов сектора заграницы. Подобная поддержка требует выполнения основного макроэкономического условия: государственного стимулирования совокупного спроса в жилищном секторе страны.

В результате объем промышленного производства упал настолько, что многие экономисты расценивают потери роста и эффективности, равным по совокупному ущербу нескольким Великим Отечественным войнам [«Белая книга. Экономические реформы в России 1991—2001 гг.» // составитель С.Г. Кара-Мурза, научное руководство С.Ю. Глазьев, С.Л. Батчиков — М.: Алгоритм, 2002.]. Стимулирования совокупного спроса происходит на фоне игнорирования и замораживания процесса совокупного предложения.

«Привлечение зарубежных инвестиций» становится практически обязательным пунктом всех региональных Целевых программ в области жилищного строительства. Региональные политики поощряются высшими эшелонами власти исключительно по объему привлеченных иностранных, т.е. автономныхинвестиций. Напомним основное свойство автономных инвестиций: это затраты на образование нового капитала, не зависящие от изменений национального дохода, т.е. не связанные с изменением совокупного спроса или совокупного предложения. Причины автономных инвестиций экзогенны, однако сами автономные инвестиции оказывают существенное влияние на рост или падение национального дохода.

Наряду с МВФ, представляющем интересы, прежде всего, США, иных крупных зарубежных инвесторов и производителей, сектор заграницы представлен сегодня на рынке денег России и другими мощными финансовыми институтами, отслеживающими интересы исключительно зарубежных инвесторов. Эти финансовые институты, для защиты финансовых вложений при продвижении на российский рынок, заручаются поддержкой политических сил, обладающих достаточным политическим весом, чтобы оказывать влияние на конъюнктуру мирового рынка. К таким финансовым институтам, кроме Международного валютного фонда, относятся бизнес-группы ЕБРР по России и Центральной Азии, фонд Сороса, Экспортно-Импортный банк США, Российский Фонд Фрамлингтон, Инвестиционным Фонд США-Россия, BRUNSWICKFUND, NewEropeEastInvestmentFund,ALLIANCESCANEASTFUND, DEFENSEENTERPRISEFUND, THEFUNDFORLARGEENTERPRISESinRUSSIA, JUNCTIONINVESTORSLTD, Восточно-скандинавский фонд и многие другие.

Финансовыми институтами, размещающими средства зарубежных инвесторов под государственные гарантии на территории России преимущественно «на освоение передовых зарубежных технологий» ежемесячно предоставляются сводки для рейтингового агентства «Эксперт РА». Все бизнес-предложения по России, составленные в единой форме в рамках Целевых региональных программ и по опросным формам IAS, вводятся в единую базу «Каталога инвестиционных проектов».

Рис. 7. Схема входа сектора заграницы в СЗХ строительства нового жилья по государственным структурам, формируемым сектором влияния

В Нью-Йорке ежегодно проводятся конференции «Инвестиции в России и СНГ». В начале 2004 г. на 8-й ежегодной конференции «Инвестиции в России и СНГ» директор бизнес-группы ЕБРР по России и Центральной Азии Хуберт Пандза сообщил: «В нынешнемгоду мы планируем увеличить инвестиции до 1,3 млрд евро. Думаю, что этот уровень инвестирования сохранится и в будущем году». В 2003 г Европейский банк реконструкции и развития вложил в российскую экономику 1,1 млрд евро, став крупнейшим инвестором в России. Наибольшим достижением за весь 2003 год российские власти сочли удвоение в целом по России объема прямых иностранных инвестиций (с $3 млрд до $6 млрд). Но последовавшие за этими достижениями падение роста национального производства и увеличение объема вывоза капитала – заставляют задуматься о целесообразности и экономических выгодах излишней «открытости».

Большая часть инвестиций ЕБРР направляется в СЗХ жилищно-коммунального хозяйства и эксплуатации жилья. Сегодня зарубежных финансистов интересуют преобразования в этой СЗХ, где государством организованы инструменты монопольной поставки ресурсов населению.

В большинстве цивилизованных стран правительствами предпринимается ряд шагов, ограничивающих участие зарубежных инвестиций в инженерной и транспортной инфраструктуре страны. Но в России пока этого нет, поэтому зарубежные финансисты спешат «поучаствовать». В Санкт-Петербурге местным отделением Водоканала в 2002 г. был получен кредит ЕБРР в размере 300 млн евро на реконструкцию сетей водоснабжения. Все попытки выяснить, на что были затрачены полученные средства, не увенчались успехом.

МВФ, также являющийся крупным инвестором, предоставлял кредиты исключительно правительству России. При этом инвестором выдвигались нетипичные дополнительные условия для получения каждого транша. Именно МВФ требовал «сокращения денежной массы» в России, т.е. напрямую влияя на внутреннюю социальную политику государства. Вновь став в 2004 г. вторым по величине инвестором, этот фонд сразу же высказал «глубокую озабоченность слишком низкими тарифами на электроэнергию», предложив их в срочном порядке довести до мирового уровня. Хотя именно стоимость энергоносителей в России изначально выгодна для инвестиций при типичных, рыночных мотивациях инвестора.

Таким образом, зарубежные ЦФО решают не только тактические задачи выгодного размещения не столько инвестиций, сколько продукции, осваивая новые рынки вполне «мирными» средствами, исключая действие сил конкуренции в выбранной СЗХ. Попутно ими могут решаться и собственные глобальныезадачи, имеющие как общенациональное, так и геополитическое значение.

Безусловно, важнейшим фактором, способствующим поддержанию устойчивого экономического роста в СЗХ реконструкции — является развитие эффективного инвестиционного процесса. В условиях интеграции в мировую экономику внешняя сфера и те огромные ресурсы, которые находятся на финансовых рынках, предоставляют широкие возможности для финансирования экономического роста. Их приток, к тому же, является свидетельством повышения доверия к экономике, что в целом положительно влияет на общеэкономический климат.

В то же время эти ресурсы подвержены «волатильности» мировой конъюнктуры, а также влиянию политических факторов и могут в достаточно короткие сроки быть выведены из страны, создав, тем самым, в результате кризисную ситуацию на валютном и финансовом рынках и поставив под угрозу стабильность национальной экономики в целом, что может надолго остановить экономический рост. Фактически на эту опасность указывал один из экономических советников президента Р. Рейгана, который затем в течение 10 лет занимал пост директора Департамента исследований МВФ, М. Мусса: «Высокая открытость к международным движениям капиталов, особенно краткосрочных капиталов, может быть опасна для стран с непоследовательной макроэкономической политикой, а также для недостаточно капитализированных или неадекватно регулируемых финансовых систем» [ E. Kaplan, D. Rodrik. Did the Malaysian Capital Controls Work. — NBER Working Paper 8142, February 2001, — p. 2].

Действительно, с учетом того, что по уровню монетизации, т. е. отношению М2 к ВВП, российская экономика занимает одно из последних мест в мире, (этот показатель составляет 15-16%), а на национальном финансовом рынке в силу незначительности внутренних ресурсов вся конъюнктура фактически определяется притоком или оттоком иностранных средств, стабильность национальной экономики и финансового сектора должны, во-первых, подкрепляться рычагами, предотвращающими дестабилизирующее воздействие краткосрочных «горячих» денег, а во-вторых, опираться на системные механизмы формирования ресурсов.

Что же касается политики по привлечению иностранных инвестиций, она не может носить стихийный и непродуманный характер, основываясь на принципах: «любые инвестиции хороши» и «чем больше — тем лучше».

Следует принимать во внимание и соображения экономической безопасности, а также факторы геополитического характера. Важно, чтобы «управляемость» финансовыми ресурсами и денежной массой в целом обеспечивалась национальными экономическими рычагами. Ведь если «короткие» ликвидные иностранные деньги будут доминировать в денежной массе, то любое их движение может иметь дестабилизирующее экономическоей воздействие на всю экономику. Как известно, практически во всех «кризисных экономиках» Латинской Америки и ЮВА доля иностранных ресурсов и их отношение к ВВП в преддверии кризиса были очень высокими.

В ряде ведущих стран национальные «денежные власти» и национальный бизнес играет более значимую и активную роль, чем в России, где иностранные инвестиции привлекаются исключительно с целью разорения собственного производителя.

К примеру, Банк Японии почти на 80% формировал ресурсы под бюджетныезадачи — об этом свидетельствует удельный вес государственных ценных бумаг, которые находятся на балансе банка и под которые он выпускал иены.

Аналогичная картина наблюдается и в США. По данным ФРС, при величине денежной базы доллара около 700 млрд. долл. (октябрь 2002 г.) на государственные казначейские облигации, находящиеся на балансе Центрального банка США, приходится примерно 600 млрд. долл. Как правило, такие размещения производятся не напрямую от Минфина к ЦБ, а с использованием вторичного рынка. Однако это в значительной степени условно, поскольку в любом случае конечным получателем средств является Минфин, а конечным покупателем бумаг, предоставившим ресурсы, является ЦБ. Кроме того, механизм «непрямых» продаж может размываться участием в таких операциях «доверительных посредников».

Другими словами, более чем на 80% все доллары, имеющиеся в настоящее время в мире, возникли в результате финансирования различных бюджетных программ. А уже потом они, мультиплицируясь, превращаются в соответствующие агрегаты денежной массы и попадают на вторичный рынок.

Как видим, такая политика основывается на том, что именно бюджетные приоритеты являются решающими при первичном формировании ресурсов в экономике. Важным при этом является то, что такая политика позволяет заложить основы экономики, направляя ресурсы, в первую очередь, в те сферы и на те цели, которые определяют характер экономического развития и дают сигнал рынку относительно общего характера экономических целей и глобальных государственных задач.

Более того, именно через указанные механизмы, в первую очередь, решается задача формирования «длинных» ресурсов столь необходимых для долгосрочного развития.

Среди проблем, тормозящих развитие инвестиционной деятельности в России, часто называется отсутствие «длинных денег». Действительно, банки имеют в привлекаемых ресурсах (пассивах), преимущественно «короткие» средства, что затрудняет их последующее размещение на более длинные сроки.

Очевидно, используя только внутрибанковские рычаги (процентные ставки, нормы резервирования и т. д.) и опираясь на внутренние возможности банковского сектора, решить задачу формирования инвестиционных ресурсов, адекватных целям подъема экономики, возможно лишь отчасти.

В ведущих странах основа подобных ресурсов формируется национальными денежными властями. Как показывают балансы Банка Японии и ФРС США, в их портфелях госбумаг большая часть приходится на «длинные» инструменты. Так, в Банке Японии казначейские бумаги со сроком погашения свыше 5 лет составляют более 40 трлн. иен, т. е. 60% его общего портфеля госбумаг. В ФРС на такие бумаги приходится более 130 млрд. долл., или свыше 20% его государственного портфеля, при том, что еще более 170 млрд. долл. (30%государственного портфеля) приходится на инструменты со сроками от 1 до 5 лет.

С учетом той роли, которую играют бюджетные инструменты в формировании всей денежной базы доллара и иены, можно заключить, что такие «длинные» госбумаги более чем на 40% (по доллару) и более чем на 50% (по иене) формируют всю денежную базу указанных валют. Другими словами, около половины всех иен и долларов, имеющихся в мире, в момент своего возникновения были эмитированы на основе долгосрочных бюджетных инструментов, которые и заложены в основу денежной базы.

Таким образом, экономика изначально получает существенный инвестиционный потенциал, который мультиплицируется по мере подключения к работе с длиннымипроектами как частного, так и государственного секторов, прежде всего в строительстве. При этом именно денежные власти закладывают основы «длинных» финансовых ресурсов в экономике.

Однако именно в СЗХ жилищного сектора государство последовательно проводит политику стимулирования совокупного спроса, из года в год сокращая совокупное предложение. Выше отмечалось, что выброс на рынок ценных бумаг крупного пакета «Государственных жилищных сертификатов» способствовал резкому повышению цен на жилье

По сути, государственная жилищная политика, вытекающая из неспособности высших эшелонов власти руководить и контролировать развитие реального сектора страны, приводит к инфляционным процессам в виде так называемой «инфляции спроса».

Инфляцию спроса часто определяют как «слишком много денег при слишком малом количестве товаров». Иными словами — это тенденция роста цен, вызванная избыточным совокупным спросом. Предположим, что первоначальному экономическому равновесию соответствует точка А на рис. 8 при уровне цен Ра и уровне дохода уа. Представим теперь, что один из экзогенных компонентов совокупного спроса (к примеру, автономная часть инвестиций) начинает возрастать.

Это вызовет (на верхней панели рис. 8) смещение линии цен вверх. При возросшем уровне цен уровень дохода и ставка процента также возрастут. Поэтому линия совокупного спроса на нижней панели рис. 8. также смещается вверх. Сдвиг линии совокупного спроса стимулирует увеличение цен. При первоначальном уровне цен Ра совокупный спрос превосходит совокупное предложение на величину, равную отрезку АС на нижней панели. Поэтому цены начинают расти. Новое равновесие достигается в точке В пересечения линийсовокупного спроса и совокупного предложения.

Рост цен приводит к уменьшению реального предложения денег, вынуждая людей ликвидировать активы, приносящие проценты, для того чтобы покрыть потребности в трансакциях линия цен с Ра сдвигается до линии Рb. Это неизбежно повышает процентную ставку, при этом цены на ценные бумаги — падают. Рост процентной ставки снижает склонность к инвестированию, и падение инвестирования продолжается до тех пор, пока не прекратится рост цен.

В результате соответствующего смещения линии совокупного предложения и совокупного спроса установится новое равновесное состояние при уровне цен Рb и уровне доходауb. Увеличение одного из экзогенных компонентов совокупного спроса в рамках модели инфляции спроса на недвижимость приведет к увеличению равновесного уровня цен. Но одноразовое увеличение уровня цен, которое держится в течение короткого промежутка времени, еще не является «устойчивой тенденцией» роста цен, то есть инфляцией.

В пределах рассматриваемой формальной статической модели (рис. 8), инфляция спроса может возникнуть только как следствие последовательного и продолжительного увеличения автономной части совокупного спроса. К примеру, постоянно растущий уровеньавтономных инвестиций будет смещать линиюсовокупного спроса вверх относительносовокупного предложения от периода к периоду, вызывая постоянный рост общего уровня цен. Обвальную негативную «динамику» этому процессу может придать вмешательство государственного сектора с не целевыми, не спланированными инвестициями.

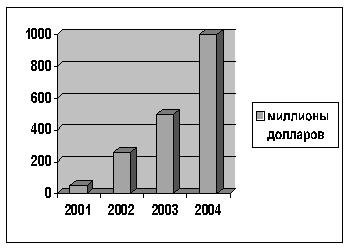

С 2001 г. в РФ развивается ипотечное кредитование. На рис. 9 представлена диаграмма роста ипотечного кредитования в России в млн долларов по итогам работы всех операторов (банков и фондов). Объем за 2004 г., по оценкам портала «Русипотека», достиг рубежа в $1млрдпредположительно, поскольку в 2004 году некоторые «ключевые игроки», такие как Сбербанк, Внешторгбанк, Газпромбанк и ряд других, впервые не опубликовали результаты своей работы на ипотечном рынке.

Кроме «Ассоциации российских банков», многочисленных журналов и СМИ обзоры рынка недвижимости публикуют Министерство экономического развития и торговли РФ и Федеральная Антимонопольная Служба (ФАС). Центральный Банк РФ отражает данные объемов ипотечного кредитования в Бюллетенях банковской статистики. Ежемесячно печатают сводки по развитию ипотеки в России компании «Jones Lang LaSalle», «ABN Realty», Noble Gibbons и многие другие. Наиболее достоверным и авторитетным источником, прежде всего, в российских финансовых кругах считаются ежемесячные доклады Всемирного Банка (World Bank) об экономической ситуации в России.

В заключительном отчете World Bank за 2003 г. «Развитие рынков ипотечного жилищного кредитования в РФ» указывается: «Региональные агентства пытаются сделать жилье более доступным, предлагая субсидированные процентные ставки. Однако субсидирование процентной ставки создает долгосрочные финансовые обязательства для региональных бюджетов и представляет собой еще более серьезный риск в случае экономического шока. Вместо этого, в той степени, в которой такое субсидирование является необходимым,федеральному правительству и региональным властям следует рассмотреть вопрос об использовании страхования кредитов вместе с предоставлением целевого субсидирования первоначального взноса в целях повышения доступности кредитов.»

Избрание Путина в 2000 г. ознаменовывается не только сворачиванием промышленного подъема, организованного правительством Примакова-Маслюкова. Не отслеживая основные признаки растущего социального недовольства, правительство усугубляет экономический застой пакетом антинародных законов, прежде всего в жилищном секторе.

В это время на мировых рынках начинают сказываться объективные экономические закономерности, не учтенные никем из «участников» развала СССР. Экономический подъем стран Европейского содружества, произошедший после глубочайшего кризиса 80-х на откровенном финансовом и сырьевом грабеже России, вызвал рост потребностей на энергоносители. Поэтому в Россию должны вернуться огромные средства. К такому превращению России в «энергетический и сырьевой придаток» Запад оказывается явно не готов, поэтому сектор заграницы вновь идет проторенным не рыночным путем – через новые правительственные структуры России.

Беспринципный подход к государственному управлению сектора влияния, неспособность воспринимать глобальные государственные задачи, выразил министр финансов РФ Алексей Кудрин («Мы знаем, кто и зачем вывозит капитал», N49 АиФ 2006 г.): «Еще 5-6 лет назад из России ежегодно утекало на 24 млрд. долларов больше, чем приходило. Причем, мы не знали, кому эти деньги принадлежат и куда они уходят. Сегодня отток — легальный. Нам известны те, кто вывозит капиталы, понятно, для чего они это делают. Это инвестиции для расширения бизнеса. Я приветствую это. Это Россия расширяет свое влияние. Но самое главное — у нас приток капитала за 9 месяцев текущего года на 26,8 млрд. долларов превысил его отток».

Министр финансов имеет абсолютно иные задачи, нежели министр иностранных дел, в задачу которого действительно входит содействие международному влиянию России. Он лучше других должен понимать, что сегодняшние деньги — намного дороже завтрашних, и это — основа разумной финансовой деятельности. В момент декларации Правительством РФ Национальных проектов, когда только по официальным данным в стране 63% населения остро нуждаются в улучшении жилищных условий, министр знает, кто и зачем вывозит капиталы из страны, но радуется растущему «влиянию». Влияние страны напрямую зависит не от захвата зарубежных рынков частными лицами, подданными иностранных государств, — это вызывает лишь раздражение и законное противодействие. Без продуманной внутренней социальной политики, без роста благосостояния собственного населения страна не может оказывать заметного влияния на международной арене. Отток капитала из такой страны, как Россия, свидетельствует о неграмотном налоговом законодательстве, отсутствии поддержки предпринимательства, высокой коррупции в государственном управлении и общем падении производства.

С одной стороны, предпринимательским сектором не изымаются средства из производства «для расширения бизнеса за рубежом», а, напротив, будут немедленно инвестироваться в производство в России, если существуют доходные и легальные финансовые механизмы вложения средств внутри страны.

С другой стороны, коррупция является важнейшим показателем неэффективности государственного управления, отсутствия контроля за целевым расходованием средств, высоким барьером для входа отечественного предпринимательского сектора на собственные рынки.

Скачок стоимости энергоносителей не прогнозировался ни «реформаторами», но поддерживающими их западными экономистами. Предполагалось, что сектор заграницы будет диктовать России условия реализации энергоносителей и самостоятельно определять ценовую политику. Размеры даже урезанной природной ренты быстро превысили прежние «скромные» государственные займы в МВФ, Россия вышла на лидирующие позиции по золотовалютным запасам в мире. Запад, на словах радевший за «рыночные преобразования в России», оказался не в состоянии расплачиваться за потребляемые энергоносители по рыночным ценам.

Сектор заграницы не мог допустить, чтобы средства в таких количествах были инвестированы в тщательно уничтожаемую на государственном уровне экономику России – основная часть оплаты энергоносителей «поступает» в Стабилизационный фонд «Будущих поколений России», созданный Правительством РФ на территории США, средства которого инвестируются преимущественно в экономику сектора заграницы. Причем, только за время переговоров на уровне правительств о том, где и под какой процент будут размещаться средства Стабилизационного фонда, Россия потеряла объем финансовых средств, превышающий государственные ассигнования в медицину, образование, культуру и жилищное строительство за 2004 г. Причем, нельзя с уверенностью сказать, что средства поступают в неконтролируемый Федеральным казначейством РФ в полном объеме.

Таким образом, Стабфонд, плодотворно работающий сегодня и на сегодняшние поколения американцев и европейцев, «сохраняется для будущих поколений россиян». То есть то, что делалось правительством Ельцина нелегально, правительство Путина делает вполне легально.

Одним из веских аргументов создания Стабфонда и вложение аккумулируемых в нем средств в экономику сектора заграницы служит пример с аналогичным Стабилизационным фондом «будущих поколений» королевства Норвегия, который почти в два раза превосходит аналогичный фонд РФ. Однако необходимо учитывать ряд важных обстоятельств. Во-первых, несмотря на то, что Норвегия по государственному укладу — конституционная монархия, нефтяные промыслы в Северном море являются общенациональным достоянием и не подвергаются неконтролируемой приватизации, как это делается в России. Во-вторых, средства норвежского Стабфонда, хоть и инвестируются в экономику других стран, но находятся на территории Норвегии и в любой момент могут быть реинвестированы в экономику страны. Но главное, что небольшое государство Норвегия, с весьма скромным объемом добываемых энергоносителей в сравнении с масштабами добычи в России, — имеет Стабилизационный фонд, в два раза превышающий объемы аналогичного фонда России.

Основной целью всего разросшегося чиновничьего аппарата России становится типичная цель сектора влияния — обеспечение длительного пребывания у власти, перераспределение общественных благ для укрепления собственного влияния.

Этой цели служит принятая в 2001 г. программа «Жилище 2002 – 2010» путем:

— закрепления на государственном уровне двойного сокращения объемов жилищного строительства в России по сравнению с 1989 годом;

— планирования минимального ежегодного прироста объема ввода жилья на 3-5%, хотя только статистический разброс в этом секторе составляет 8%;

— размещения 60% финансовых вложений в жилищное строительство в десяти наиболее важных для выборов регионах: в Москве, Санкт-Петербурге, Татарстане, Башкирии, Краснодарском крае, Московской, Ростовской, Самарской и Свердловской областях.

На остальные 79 территорий страны приходится 40% жилья в денежном выражении, причем, в масштабах, значительно урезанных в сравнении с 1996 г. Особенно тяжелое положение складывается на селе, где за последние 3 года (т.е. после принятия программы) финансирование жилищного строительства сократилось в 10 раз.

Таблица 2. Увеличение первичного жилищного фонда РФ (2000-2004 гг.)

Показатель |

2000 |

2001 |

2002 |

2003 |

2004 |

|

Число квартир, тыс. |

373 |

382 |

396 |

427 |

477 |

|

Средний размер, кв. м. общей площади |

81,1 |

83,1 |

85,3 |

85,4 |

86 |

|

Всего жилищный фонд, тыс. кв.м. |

30 250 |

31 744 |

33 779 |

36 466 |

41 022* |

|

Увеличение жилищного фонда, % |

4,95 |

6,41 |

7.95 |

12,49 |

|

|

Источник: Федеральная служба государственной статистики «Оценка объемов первичного жилищного фонда» по итогам 2004 года Федеральной службой варьируется от 41 022 тыс. кв.м. до 41 040 тыс. кв.м. |

|||||

Для того чтобы снять остроту жилищной проблемы хотя бы в первом приближении, необходимо срочно обеспечить жильем 48 млн. человек, или 12-16 млн. семей. В принципе, это — годовая программа советского времени, но в сериях, морально устаревших к сегодняшнему дню, с учетом подготовленных площадок строительства. Однако сегодня, даже взяв за основу абсолютное достижение «рекордного» 2004 года, без учета какого-либо демографического прироста и выбытия ветхого жилого фонда, — этот результат может быть достигнут лишь через 41 год.

Выступая на Парламентском собрании 23 июня 2004 года, вице-премьер В.Христенко сообщил, что на переселение 5 млн. человек из аварийных и ветхих домов и решения проблем 4,5 млн. семей, официально признанных остро нуждающимися, надо построить 325 млн. кв. м жилья. Таким образом, общая потребность в строительстве жилья приближается к 1,5 млрд. кв.м. при средних темпах строительства 41 млн. кв.м..

При этом более половины сданного в 2004 г. жилья — бизнес-класса, т.е. предназначенное для удовлетворения сверх-потребностей дефицита комфортабельности узкой прослойки потребителей в условиях острейшего абсолютного дефицита жилья.

Правительство уже имело возможность убедиться в порочности государственной стимуляции спроса на примере раздачи военным и другим категориям особо нуждающихся граждан жилищных сертификатов. Программа исчерпала себя, вызвав резкий скачок роста цен на вторичном рынке жилья. Сегодня не принято сравнивать цены на первичном и вторичном жилищном рынках с уровнем 1999 г., уже после общего изменения масштаба цен, связанного с дефолтом. Поскольку даже сравнительно небольшой пакет выданных гражданам жилищных сертификатов поднял уровень цен на порядок. Причем, жилищные сертификаты правительство выдает через дополнительно созданные бюджетные структуры.

Хотя результаты стимуляции спроса уже практически сравняли цены нового жилья и вторичного рынка, в 2004 году государственный сектор принимает за основу жилищной политики – методы стимуляции спроса путем ипотечного кредитования в рамках «Национальной программы «Доступное жилье».

Основные результаты такого решения сказались в том же году. Абсолютный рост цен на основные строительные материалы в 2004 году, значительно опережая инфляцию, составил:

— Бетон тяжелый 12,8%;

— Раствор готовый кладочный цементный 20,2%;

— Кирпич керамический 19,4%;

— Кирпич силикатный 11,2%;

— Камни керамические сверхэффективные 11,9%;

— Портландцемент общестроительного назначения 33,3%;

— Песок для строительных работ 39,2%;

— Щебень для строительных работ 6,8%;

— Плиты перекрытий железобетонные сплошные плоские 35,8%;

— Арматура для строительных работ 89,8%.

Национальные проекты в жилищном секторе России превращаются в доходные схемы для непроизводственных структур финансового рынка. Это подчеркнул бывший премьер-министр М. Фрадков, отметивший, что эффективность государственных программ оценивается правительством по числу субъектов сектора заграницы, выразивших желание «поучаствовать» в осуществлении государственных задач России. Иностранными игроками отмечается и «основной барьер», создаваемый для отечественных банков установленной ЦБ РФ ставкой рефинансирования, не соответствующей ни мировым показателям, ни уровню доходности базовых отраслей России. Однако вовсе не для того, чтобы ставка была снижена. Доклад призван объяснить зарубежным финансистам, что при складывающихся условиях наибольший доход национальные ипотечные программы приносят зарубежным инвесторам. К примеру, Фонд «США-Россия» берет деньги у американских инвесторов по ставке лондонского межбанковского рынка (LIBOR — порядка 5-6% годовых). Далее средства по цене 11-13% через основного партнера фонда банк «Дельта Кредит» предлагаются российским банкам. Банки-посредники получают от него в распоряжение кредитную линию — средства на предоставление кредитов физическим лицам на покупку жилья по условиям программы банка «Дельта Кредит». Выдавая кредиты в среднем под 12-13% годовых (в долларах), кредиторы-коллеги имеют 2-3% маржи. Ставки же банков-участников данной программы и новые ипотечные кредитные продукты (например, ссуды «Дельта Кредита» на покрытие сопутствующих расходов при оформлении) «удовлетворяют запросы россиян» все в большей степени. А «Дельта» уверенно входит в пятерку самых ипотечных банков и институтов России.

Стабилизационный фонд, находящийся в США, обеспечивает беспроигрышное и прибыльное участие сектора заграницы в Национальных проектах, исключая конкурентные силы даже со стороны российских финансовых институтов.

На рис. 10 приводится схема такого участия, отражающая встречное движение денежных средств, выведенных из оборота российской экономики под 2% годовых. Зарубежные финансовые институты берут кредиты из Стабфонда под 5% годовых. То есть доход зарубежных управляющих Стабилизационным фондом (в состав правления входят члены правительства РФ) с российских финансовых средств за рубежом превышает доход бюджета РФ от подобного оборота.

Направление финансовых средств исключительно через коммерческое кредитование – позволяет получать гарантированную прибыль многочисленным субъектам финансового рынка, не производящим продукции: риэлторам, оценщикам, аудиторам, нотариусам и проч. Количество участников возрастает, а значит, растет и конечная стоимость продукта, создаваемого на государственные средства. В этом случае самым крупным игроком образованного финансового механизма является государство, участие которого в коммерческом секторе финансового рынка окончательно исключает зачатки рыночных отношений и полностью лишает потребителя выбора.

В этой схеме государство выступает гарантом, ЦФО (центром финансовой ответственности) для зарубежных финансовых институтов, поскольку оно напрямую заинтересовано, чтобы сектор заграницы «поучаствовал» на беззащитном российском рынке беспроигрышно и вернул средства в Стабфонд, получив 3% маржи.

Национальный проект рассчитан на узкий сегмент потребительского рынка — граждан, которые желают увеличить свое жилье за счет вторичного жилищного фонда приблизительно на 25% и уже имеют около 30% необходимых средств. Оборачиваемость в этом секторе — до пяти лет.

Подобные государственные программы приводят к тому, что, казалось бы, абсолютно прозрачный сектор становится чрезвычайно рискованным. «Лишние» участники, выполнение сектором государства несвойственной роли, — многократно повышают риски. По требованию сектора заграницы вводятся новые участники — страховщики. Усложнение этой схемы может проводится до бесконечности. Но о развитии рыночных отношений в рамках предложенной схемы можно рассуждать лишь в отношении рынка риэлторских и страховых услуг.

В уже приведенном интервью с министром финансов журналист АиФ В. Сивкова, задает министру прямой вопрос: «А я уже поверила, что скоро на российский рынок придут иностранные банки и ипотечный кредит можно будет взять под 4-5.5%, как в Западной Европе.» (N49 АиФ, 2006 г.).

Министр финансов Алексей Кудрин отвечает: «Снижение ставок по ипотечным кредитам возможно только тогда, когда замедлится рост цен. Проценты всегда должны быть чуть-чуть выше инфляции — иначе банки будут терпеть убытки. Наша главная цель — снижение инфляции. Согласно среднесрочным прогнозам социально-экономического развития, к 2009 году инфляция должна уменьшиться до 5.5% в год. Тогда и ставки по ипотечным кредитам снизятся до 7%».

Вряд ли замедлится рост цен, вызванный инфляцией спроса, если спрос стимулируется на государственном уровне. В то же время уровень инфляции не может составить 5,5%при государственной ставке рефинансирования 13%.

Тем не менее, кредиты под 4% годовых существуют в России с 2001 г. для узкого круга лиц. Официально с них начиналась ипотечная программа для обеспечения жильем молодых семей бюджетников (врачей, учителей и т.д.).

Однако далеко не все зарубежные партнеры довольны складывающимися обстоятельствами. Некоторые приходят на российский рынок финансовых услуг с обычными представлениями, пытаясь распространить их в России. Представители консалтинговой компании «Bauman Innovation» заявили представителям российских СМИ: «О каких массовых ипотечных займах может идти речь, если средний уровень зарплат в стране 300 долларов!»